作者 | 欧阳伟康、Cecilia Xu编辑 | 韩洪刚

核心提示:

商业模式:小米上市后,为大家讲述了一个“低毛利硬件获客”+“高毛利互联网赚钱”的美妙故事。

获客方面:通过低毛利的手机业务获得大量新用户的时代已经成为过去,智能电视正在扛起小米的获客大旗,然而短时期内,其对营收的贡献高于对利润的贡献。

赚钱方面:互联网服务收入目前正在受到来自各方面的挑战,面临着三大关口,也存在三大增长点。

预装将回暖:智氪估算,由于国内手机出货量下降,4Q18预装收入下滑将互联网收入压缩了约8个百分点,随着出货量的回暖,该部分收入也会出现好转。

增长方面:IoT业务已经成为小米营收最大的增长点,但目前仍以低价竞争策略为主,处于牺牲毛利润换取市场份额的阶段。

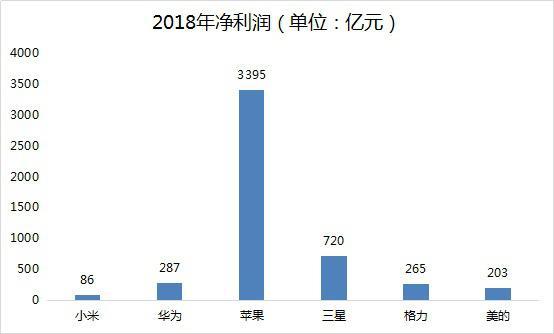

钱从哪里来:由于商业模式正在面临挑战,小米需要加大研发投入以面对强竞争时代的到来。然而,小米目前微薄的净利水平,研发投入的钱从哪里来将成为小米接下来需要解决的主要矛盾。

雷军无戏言

在小米2018年年报公布当日,雷军在致投资人公开信中表示,“2018年小硬件综合税后净利率为正,小于1%。”为此,小米还在年报中披露了“硬件业务综合净利率”的计算公式。

实际上,即便加上承担主要盈利任务的互联网服务业务,以年为维度,小米总体的经调整净利率仍未超过5%。硬件业务净利率不超过5%是雷军的情怀,也是小米坚持“性价比”策略的必然结果,但集团整体净利率也保持在低位显然并不是小米的本意。

数据来源:小米招股书、财报

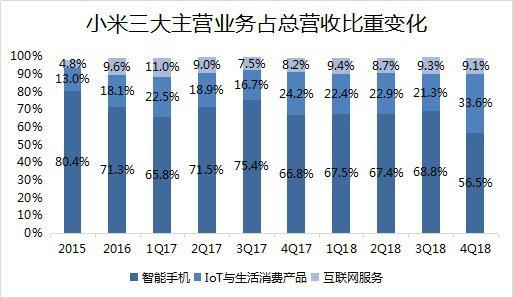

财报数据显示,小米手机业务和IoT业务的毛利率一直在低位徘徊,尽管互联网业务的毛利率保持在较高水平,但由于该业务的营收占比(9.1%)远低于手机与IoT业务的营收占比(56%+34%=90%),直接导致小米集团整体毛利率也处于低位空间。

数据来源:小米招股书、财报

从公司的角度看,硬件业务的低毛利策略让小米互联网服务业务承担了更大的盈利压力,如果互联网服务业务的盈利能力下降,那么小米“硬件获客、互联网服务挣钱”的商业逻辑将接受最直接的拷问。 不仅如此,小米的低价获客策略也在受到挑战。

低价手机获客成为过去式

进入2018年之后,智能手机市场出货量遇到天花板、竞争加剧早已不是新闻。财报数据显示,2018年Q4小米手机出货量同比下降12%、环比下降25%。

既然在量上遇到了瓶颈,价格就成为了小米下一个阶段的主攻点。自2018年第二季度开始,小米手机平均售价一直保持同比上扬的态势,截至第四季度,小米手机平均售价提升至1003元,同比涨幅达到22%。

2018年第四季度,小米仅发布两款手机,分别为小米MIX3和小米Play,前者属于高端机型,后者则于年底才发布。此外,今年1月份起,小米正式将红米品牌拆分。通过这一系列举动我们可以看到,在智能机流量红利结束后,小米在手机业务上的策略正在发生变化,低价高量已经成为过去式,未来小米更多的潜能在于“价”而非“量”。

且不论小米由“量”转“价”的算盘能不能打得响,但就这个举措我们就可以看到,过去通过低价手机获客之后再通过互联网业务变现的逻辑正在受到挑战,因为获客正在成为新的难题。

数据来源:小米招股书、财报

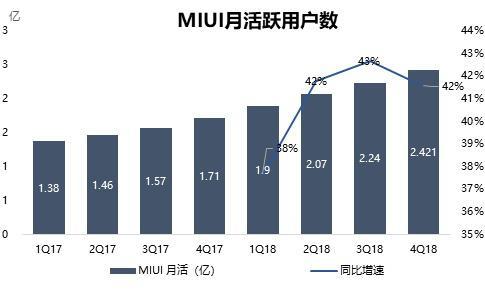

事实上,尽管手机的出货量在下降,MIUI月活跃用户数却并没有出现明显的下滑趋势,反而一直保持着高速增长态势。

智氪研究院认为,小米电视在一定程度上弥补了由手机销量下滑带来的影响。作为MIUI最主要的两大核心推动力,在小米手机面临出货量下降的同时,只要电视销量还能保持持续增长,MIUI依然可以持续的保持上涨的态势。

然而问题是,如果手机销量依旧,MIUI的增速本可以更好。从这个角度上看,小米的电视业务很可能会延续手机业务的打法,短时期内其毛利率水平不太可能会提高,否则获客问题将无法解决。与手机业务类似,电视业务对营收的贡献高于对利润的贡献。

数据来源:小米招股书、财报

互联网服务的“三大关口”与“三大增长点”

除了获客上的难题,小米一直引以为傲的互联网业务也在遭遇困境。财报数据显示,2018年第四季度,小米互联网服务业务收入录得40亿元,同比增速由上季度的85%大幅下降至39%,营收占比也由上季度的69%大幅下滑至56%,并且出现自2017年以来的首次环比回落,较上季度环比下降15%。

如果说,硬件业务不怎么赚钱是小米的主动选择,那互联网服务赚钱能力的下降则是小米不愿意看到的。

智氪研究院认为,短期内,互联网服务收入面临着三大关口;长期来看,互联网业务又蕴含着三大增长点。

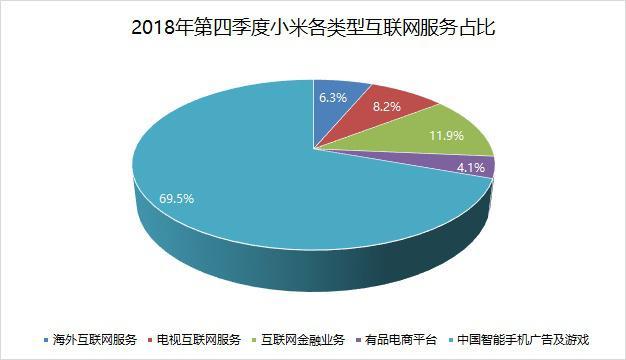

首先,小米手机出货结构的变化是互联网业务面临的第一个关口。IDC公布的数据显示,2018年第四季度,小米海外手机出货量占比达到64%,创历史新高。然而,海外互联网占互联网总收入的比重仅为6.3%,与国内成熟的互联网服务变现模式相比,小米的海外互联网服务业务仍处于起步阶段。国际市场手机出货量的增加的确给小米的互联网服务业务带来了更多的想象空间。但当前阶段,海外市场出货量占比越高,小米手机的平均互联网变现效率也就越低。

数据来源:IDC

其次,小米手机出货量的下降是互联网业务面临的第二大关口。智氪研究发现,小米手机出货量与互联网服务收入环比增速变化趋势基本相同,呈现“一荣俱荣,一损俱损”的关系。如果说在获客方面,小米尚且可以通过电视出货量来弥补手机出货量带来的消极影响,那在互联网变现上,小米就显得更加难为情了一些。

数据来源:小米招股书、财报

出货量下降对互联网收入中的预装收入影响最大,管理层表示,预装占互联网收入的比例约在20%左右,简单估算可知*(估算公式详见文末),国内手机出货量大幅下降约将互联网收入同比压缩了8个百分点,如果国内出货量继续下降,其对预装这部分的影响将继续持续。

好的方面是,2018年下半年的主动调整,2019年第一季度,小米数字旗舰和单飞的红米品牌已经重回正轨,据小米披露,截至3月底,小米9/9 SE供货超过150万台,红米Note 7系列累计出货量也达到400万台。为此智氪研究预计,借助出货量回暖,2019年第一季度的小米互联网服务收入中的预装部分也会相应回升。

数据来源:小米招股书、财报

最后,宏观环境是互联网业务面临的第三大关口。由于版号限制问题,截至2018年第四季度,互联网收入中的游戏业务同时出现环比和同比负增长。预计,随着版号审核重新开启等利好政策的出台,该业务将在2019年第一季度正式复苏。此外,电商、金融等其他增值服务也一直保持良好走势。为此,广告业务实际上是最有可能拖累互联网收入的根本因素。

剔除广告服务中受出货量影响较大的预装收入,广告收入最大的威胁来自于宏观环境的不确定性。2018年末,宏观经济表现低迷困扰了大多数企业,诸如汽车、快消品等广告主也开始削减广告预算,这对下游企业的广告收入来说的确不是一个好现象。加之,监管机构正在加大对互联网广告行业的整顿力度,这也在侧面影响了部分擦边广告的投放。

预计,因监管而导致的广告收入会在第一季度开始回暖,但因宏观经济不确定性导致对广告业务产生的影响可能还会持续一段时间。

数据来源:小米财报

此外,小米互联网服务至少还存在三个增长点:

仅贡献互联网服务收入6.3%的海外互联网服务;

由于海外市场互联网环境的不同,小米在海外市场销售的手机在互联网变现效率方面远不及国内市场,在海外市场,小米更多的将通过服务而非广告来进行互联网服务变现,在小米已经取得市场份额第一的印度市场,小米正在尝试通过Mi Video、Mi Music、Mi Credit等内容、金融服务完成变现;

仅贡献互联网服务收入8.2%的智能电视及小米盒子板块;

智能电视及小米盒子均搭载MIUI TV版系统,2018年,小米电视在国内市场的高增长依然在持续,已经获得的用户基础和新增的用户将成为MIUI TV版系统变现的基础,作为智能家居客厅场景的入口,电视未来有望扮演更加重要的角色;

相较广告、游戏,独立获客能力更强的电商及金融等其他增值服务;

小米广告、游戏业务很大一部分均建立在智能手机获客的基础上,相比之下,有品电商、小米金融的独立获客能力更强,有更大的概率将其他手机品牌用户转化为自身服务的用户,如有品电商直接对标网易严选,小米金融直接对标其他互联网金融服务商,这两项服务在向外拓展的过程中有望为小米互联网服务带来新的动能。

小米的第二条增长曲线

互联网服务的增长很大程度上决定着小米毛利润的增长,但在营收增长方面,驱动本已经体量不小的小米继续高速增长,更多的还要靠IoT业务。

数据来源:小米招股书、财报

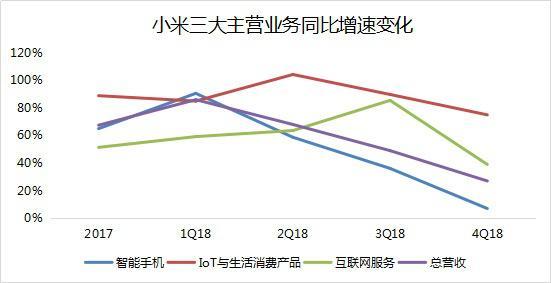

从2018年第二季度开始,IoT业务取代智能手机,成为小米营收增长的最大贡献者,在2018年第四季度智能手机业务失速后,IoT业务在小米营收中的占比也达到新高。

数据来源:小米招股书、财报

IoT业务高速增长让小米硬件业务打开了多元化空间,能够抵御由于单一硬件业务受挫而导致公司整体营收失速的风险。在IoT业务中,小米仍在不断开拓新品类,同样能够分散对单一品类过度依赖的风险,并且叠加各个新品类增量对IoT业务营收增长的推动力。

数据来源:小米招股书、财报

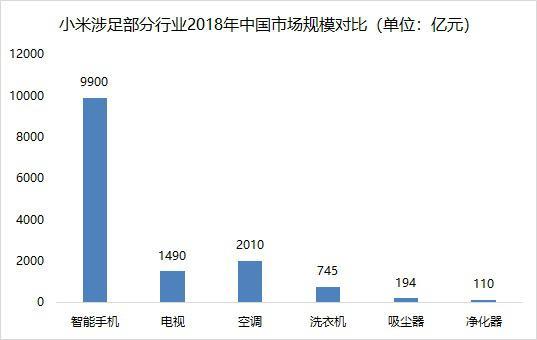

目前小米IoT业务中占比最大的仍是智能电视和笔记本电脑业务,但从2018年下半年以来,小米陆续涉足大家电市场,米家互联网空调、米家互联网洗烘一体机、米家空调、红米洗衣机等产品相继投放市场,以空调为例,自2018年7月正式推出以来,截至2019年4月,小米已经在这一品类下推出5款产品,合作厂商也从长虹换成了TCL,如果能够成功上量,将给IoT业务带来又一个增长点。

数据来源:小米招股书、财报

此外,由于智能手机毛利率过低,在2018年第四季度,小米IoT业务贡献的毛利润也首次超越智能手机业务,对于小米来说,发展IoT业务不仅仅是由于IoT已经被集团提升至与智能手机相同的战略地位那么简单,而是小米在营收多元化、分散增长风险、寻找增长动力过程中的必然选择。

“强竞争”与“低投入”

在风口加持下,IoT市场适合小米来做,但也吸引着其他入局者。粗略统计,包括手机厂商、家电厂商、互联网公司在内的各个行业头部公司均在IoT领域有相关布局。

小米的竞争对手们(根据公开信息不完全统计)

与来自各个行业的竞争对手相比,小米在IoT领域有着先发优势,借助较早开始布局的生态链战略,截至2018年第四季度,小米IoT平台已经连接的设备(不包括智能手机和笔记本电脑)已经超过1.5亿,米家App月活跃用户也已经达到2030万,其中超过50%来自非小米智能手机用户。

对于小米来说,IoT的早期积累已经完成,小米面临的是,在其他厂商相继加入竞争后,如何维持已取得优势品类的市场份额,以及如何在新进入品类市场中取得突破。

目前来看,小米IoT最核心的竞争策略依然是低价。以电视为例,假设小米2018年智能电视与笔记本电脑合计营收182亿元全部来自电视,那么平摊到小米电视840万台出货量的平均售价也仅为2166元,考虑到笔记本电脑部分营收的存在,小米电视均价只会比2166元还要低。

这个价格要比2018年中国电视市场零售均价3121元(数据来源:奥维云网)低30%以上。近期小米在推出无线吸尘器时喊出的“高端产品大众化”口号,其最典型表现之一正是低价,用低价切入市场,结合小米自身的产品优势,快速获取市场份额,这也是曾经小米智能手机走过的道路,如今小米正在空调、洗衣机、智能门锁、无线吸尘器等市场复制这一策略。

在增量市场阶段,这样的策略当然能取得不错的成绩,但增量市场的红利必然消退,取而代之的存量市场的强竞争阶段,小米需要的是过硬的产品质量与处于前沿的产品体系。目前来看,小米缺少用创新技术站稳高端市场的能力。

数据来源:公司财报(截至发稿,格力、美的、海尔未公布2018年报)

数据来源:公司财报;苹果为2018年财年,华为、三星数据为对应业务营收占比估算

这其中一个重要因素是小米研发费用相对不足,尽管2018年小米研发费用涨幅超过80%,但由于基数较小,无论是研发费用的绝对值还是占营收比重,小米相比竞争对手都没有优势,并且小米产品线分散,研发费用能否同时支撑多个产品线进行技术创新也还是未知数。

钱从哪里来?

由于奉行“低毛利硬件获客”+“高毛利互联网赚钱”的策略,小米2018年净利润要远落后于几个竞争对手,当产品竞争全面转向技术创新竞争时,小米可能会面临净利润无法支撑大规模研发投入的窘境。

加之“低毛利硬件获客”+“高毛利互联网赚钱”的故事正在接受挑战。面对高昂的研发投入,钱从哪来将成为小米能否在强竞争环境下取胜的重要因素。

3月26日,据彭博报道,小米已聘请银行帮助其获得国际信用评级。这通常是公司将通过发行债券补充资金的前奏,到目前为止,小米尚未发售过外币债券。然而,这种迹象也或许表明小米正在积极通过其他办法解决其利润总额不足以支撑强竞争环境的难题。

数据来源:公司财报;苹果为2018财年,华为数据为对应业务营收占比估算,格力、美的为业绩预告中位数

所幸的是,在那一天到来前,小米还有充足的时间提振智能手机业务,并且在不断扩充IoT品类的同时进一步探索IoT业务的互联网服务变现模式。

*2018年第四季度小米国内手机出货量下降对互联网收入造成的影响=国内手机同比降速(44%)×国内互联网业务收入占比(93.6%)×预装占比(20%)

参与评论

请回复有价值的信息,无意义的评论将很快被删除,账号将被禁止发言。

评论区